Notas convertibles: determinación del precio por participación en el momento de su capitalización

Publicado el 27 de noviembre 2023

En la capitalización de préstamos o notas convertibles, el precio por participación debe calcularse aplicando el descuento sobre el precio por participación que pagan los inversores de la ronda dineraria. Aplicar el descuento directamente sobre la valoración pre-money implica en la práctica un menor descuento

¿Qué son los préstamos convertibles?

Los préstamos convertibles (conocidos en la jerga como "notas convertibles") son instrumentos utilizados por un amplio número de start-ups. Se trata de préstamos concedidos por inversores cuyo interés último es acceder al capital de la sociedad, mediante su capitalización cuando se cumplan determinados hitos (cierre de ronda de financiación o evento de liquidez).

Es habitual que la sociedad recurra a préstamos convertibles para financiarse de forma ágil, posponiendo algunos de los trámites que dilatan el cierre de rondas de financiación (valoración de la compañía, due diligence, negociación del acuerdo de inversión y el pacto de socios…). Los convertibles se utilizan, por tanto, como financiación puente hasta la próxima ronda. Naturalmente, el prestamista que asume un mayor riesgo (financiando una compañía menos madura) espera ser compensado con un mayor retorno, o lo que es lo mismo, un mejor precio de entrada en el capital de la sociedad.

Ese precio bonificado resulta habitualmente de la aplicación de un descuento sobre el "precio de la ronda", pudiendo complementarse con otros mecanismos como la capitalización de intereses o la fijación de un cap de valoración en la conversión. Aparcamos ahora estos conceptos para centrarnos en la aplicación del descuento.

¿Qué debe entenderse por "precio de la ronda"?

Es frecuente que, a la hora de acordar los términos del convertible, se haga referencia a un descuento sobre el "precio de la ronda". En ocasiones esto lleva a la conclusión errónea de que el descuento debe aplicarse sobre la valoración pre-money acordada con el inversor que lidera la ronda, cuando lo correcto es aplicar dicho descuento sobre el precio por participación que pagarán los "Inversores de la Ronda" (entendidos como aquellos que participan en la ronda invirtiendo mediante aportaciones dinerarias).

La primera forma de cálculo (descuento sobre el pre-money) está obviando una cuestión clave: el convertible forma parte del capital fully diluted de la compañía y su valor económico ya se ha tenido en cuenta en la valoración pre-money acordada con los Inversores de la Ronda. Las participaciones correspondientes a la capitalización del convertible solo diluyen a los socios preexistentes en la compañía, en ningún caso afectan a la participación adquirida por los Inversores de la Ronda.

Un inversor que aporta 2M€ a una valoración pre-money de 8M€ espera recibir un 20% de la compañía, que, tras el cierre de la ronda, tendrá una valoración post-money de 10M€. Si esa compañía tiene préstamos convertibles por importe de 1M€, estos forman parte de los 8M€ en que se ha acordado valorar la compañía y la dilución la soportan los socios existentes antes de la ronda.

Para mayor detalle sobre los conceptos de "valoración pre-money" o "capital fully diluted", así como sobre el cálculo del precio en rondas de financiación, ver Insight.

¿Cómo calculamos los precios de la ronda?

Sabemos entonces que los Inversores de la Ronda no pueden sufrir dilución a causa de los convertibles y que el precio que pagarán por cada participación se calcula dividiendo la valoración pre-money por el número de participaciones en que se divide el capital social fully diluted (que incluye los convertibles).

Pero ¿cómo calculamos el número de participaciones fully diluted pre-money, que debe incluir las participaciones creadas mediante capitalización del convertible, si, a su vez, el precio de éstas últimas depende del precio de las participaciones a crear en el marco de la ronda?

La solución es determinar el valor económico que el convertible representa en el fully diluted pre-money, y a partir de ahí calcular los distintos precios de entrada:

Paso 1: Calculamos primero el valor económico del convertible en el fully diluted, determinando la rentabilidad esperada del convertible en función del descuento acordado:

Valor económico convertible = Importe convertible / (1 - % descuento)

Paso 2: Calculamos el valor del capital fully diluted, una vez descontado el valor que representa el convertible:

Valor económico fully diluted (sin convertible) = Valoración premoney - Valor económico convertible

Paso 3: Calculamos el precio por participación a pagar por los Inversores de la Ronda (o lo que es lo mismo, el "precio de la ronda"):

Precio Participación Ronda = (valor económico fully diluted (sin convertible) / (número de participaciones fully diluted)

Paso 4: Calculamos finalmente el precio por participación de los convertibles, aplicando el descuento acordado sobre el precio por participación en la ronda:

Precio participación convertible = Precio Participación Ronda x (1 - % descuento)

Ejemplo

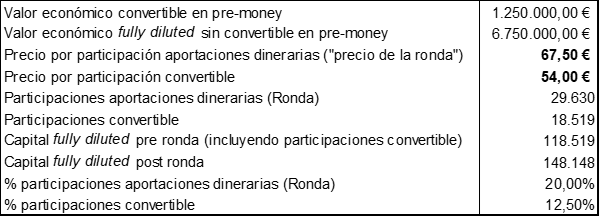

Una compañía va a recibir una inversión de 2M€ a una valoración pre-money de 8M€. La compañía tiene un capital social fully diluted compuesto por 100.000 participaciones y ha recibido préstamos convertibles por importe de 1M€, con un 20% de descuento sobre el precio de la ronda.

Descuento sobre el precio por participación: Como se observa en el siguiente ejemplo, aplicando el descuento sobre el precio por participación de la ronda (esto es, realizando los cálculos expuestos anteriormente) se cumplen los dos objetivos:

(a) Los titulares de convertibles pagan un 20% menos por sus participaciones que los Inversores de la Ronda; y

(b) las 29.630 participaciones sociales creadas con cargo a aportaciones dinerarias (2M€) representan un 20% del capital social fully diluted post-money (valorado en 10M€).

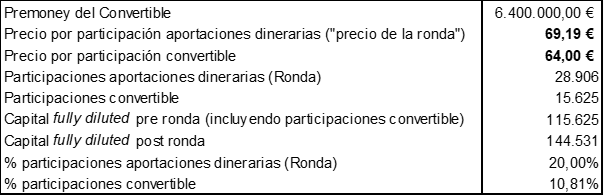

Descuento sobre la valoración pre-money: Veamos ahora qué habría ocurrido si hubiéramos calculado el precio de entrada de los convertibles aplicando el descuento directamente sobre la valoración pre-money:

Aplicando un 20% de descuento a la valoración pre-money de 8M€ estamos fijando la valoración pre-money a efectos del convertible en 6,4M€. Dividiendo este importe por las 100.000 participaciones que componen el fully diluted, obtenemos un precio por participación del convertible de 64€.

El préstamo se convierte por tanto en 15.625 participaciones sociales, resultantes de dividir su importe (1M€) por el precio por participación asignado conforme al párrafo anterior (64€). Tras la conversión, pero con carácter previo a la ronda, el capital fully diluted queda fijado en 115.625 participaciones. El precio por participación de la ronda queda fijado en 69,19€, resultantes de dividir la valoración pre-money (8M€) por el capital fully diluted (115.625).

En este caso, las 28.906 participaciones asumidas por los Inversores de la Ronda siguen representando el 20% del capital post-money, pero el descuento efectivo del convertible respecto del precio de la ronda se ha visto reducido a un 7,5%.

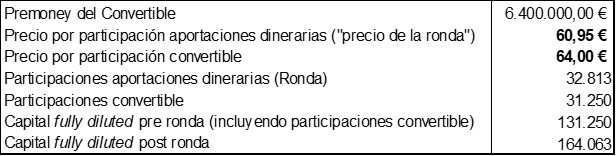

Descuento sobre la valoración pre-money con mayor peso de los convertibles: Acabemos con un ejemplo radical. ¿Qué ocurriría si en lugar de 1M€, la compañía hubiera recibido 2M€ en préstamos convertibles?

Aplicando el descuento directamente sobre la valoración pre-money podemos llegar a escenarios absurdos en que el precio de entrada de los convertibles sea superior al pagado por los Inversores de la Ronda:

La valoración pre-money (8M€) y el precio de capitalización de convertibles (64€) permanecen fijos. Al crearse más participaciones (por el mayor importe a capitalizar), aumenta el capital fully diluted pre-money. Como resultado, dividiendo la misma valoración pre-money entre un número mayor de participaciones fully diluted (131.250), el precio por participación de la ronda se reduce hasta 60,95€.

Una vez más, las participaciones recibidas por los Inversores de la Ronda (31.250) representan un 20% del capital fully diluted post-money (164.063), pero en este caso el descuento del convertible no solo se reduce, si no que pasa a ser negativo: el prestamista paga un precio más caro que el Inversor de la Ronda.

Osborne Clarke comment

El precio por participación creada con cargo a capitalización de préstamos convertibles debe calcularse aplicando el descuento sobre el precio por participación que pagarán los inversores en la ronda dineraria.