El cómputo de parentesco en la reducción de empresa familiar en el Impuesto sobre Sucesiones y Donaciones

Publicado el 20 de mayo 2019

En la aplicación de la reducción de empresa familiar prevista en el Impuesto sobre Sucesiones y Donaciones (Resolución del Tribunal Económico-Administrativo Central de 16 de octubre de 2018), el Tribunal Económico-Administrativo Central se separa del criterio mantenido por la Dirección General de Tributos sobre el cómputo del grado de parentesco en aquellos supuestos en que la participación en la empresa familiar se computa conjuntamente con otros parientes.

La ley del Impuesto sobre Sucesiones y Donaciones ("LISD") exige para la aplicación de la reducción de empresa familiar (participaciones en entidades) que "le sea de aplicación la exención regulada en el apartado octavo del artículo 4 de la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio".

Uno de los requisitos exigidos en el Impuesto sobre el Patrimonio es que la participación en la sociedad sea, al menos, del 20% computado con parientes hasta segundo grado y que, dentro de este perímetro, uno de ellos sea retribuido por funciones de dirección en la entidad.

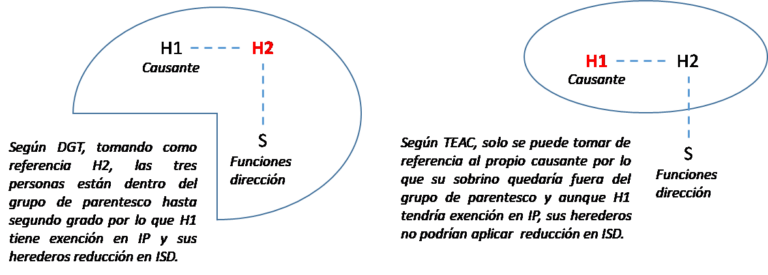

La Dirección General de Tributos ("DGT") en consultas, por todas, V0213-13 y V2737-11, interpreta que el cómputo del grado de parentesco puede realizarse tomando cualquier persona de referencia. Así, por ejemplo, en el caso de dos hermanos, uno sin descendencia, y otro con un hijo, único miembro de la familia que percibe una remuneración por el ejercicio de funciones directivas, si tomamos como referencia a su padre, primer grado de parentesco respecto de su hijo y segundo respecto de su hermano, todos los miembros del grupo familiar tendrían derecho a aplicar la exención en IP y, por remisión de la normativa de ISD, derecho a aplicar la reducción de empresa familiar en la sucesión. La Dirección General de Tributos considera, por tanto, que la exención en el IP vincula al Impuesto sobre Sucesiones y que la remisión de la LISD al Impuesto sobre el Patrimonio ("IP") es una remisión "completa", tanto al texto legal como a los criterios interpretativos.

Sin embargo, el Tribunal Económico-Administrativo Central ("TEAC"), en Resolución de fecha 16-10-2018 (y en el mismo sentido, Resoluciones de fecha 18-01-2018 y 23-02-2012) se separa del criterio de la DGT y matiza que "en el gravamen sucesorio sí que queda determinada la persona que sirve de referencia para el grupo de parentesco y no puede ser otra que el causante" Añade, en relación con la remisión que hace el Impuesto sobre Sucesiones al Impuesto sobre el Patrimonio, que "siendo lógicamente ineludible tal remisión a la hora de analizar si es procedente o no la reducción, lo que no puede hacerse es considerar que, al margen de las condiciones objetivas señaladas, todos los criterios interpretativos utilizados y aplicados para la regularización del Impuesto sobre el Patrimonio y para la determinación de la exención de éste, han de ser, necesariamente, vinculantes a la hora de regularizar el gravamen sucesorio."

Así, en el ejemplo dado, conforme a la doctrina de la DGT, ambos hermanos tendrían derecho a la exención en IP y, en caso de fallecimiento, los herederos de cualquiera de ellos podrían aplicar la reducción de empresa familiar. En cambio, según el TEAC, en caso de fallecimiento del hermano sin descendencia, sus herederos no podrían aplicar la reducción de empresa familiar puesto que, computado el parentesco desde el propio causante, la persona que realiza las funciones de dirección, el sobrino, es tercer grado de parentesco y, por tanto, quedaría fuera del perímetro familiar hasta segundo grado exigido por la norma por lo que se incumpliría el requisito de retribución por ejercicio efectivo de funciones de dirección:

Si la doctrina del TEAC se consolida -queda conocer la opinión de los Tribunales- afectaría sobre todo a empresas en las cuales la tercera generación participa en el capital o en la gestión por lo que sería conveniente revisar en estos casos el cumplimiento de los requisitos para aplicar la reducción de empresa familiar considerando a este respecto no solo la normativa estatal sino la propia de cada CCAA pues algunas Comunidades ya han extendido el grado de parentesco a estos efectos, por ejemplo, en Aragón hasta el cuarto grado o Cataluña hasta el tercer grado.

Pero, además, el TEAC deja abierta la posibilidad de que la limitación a la remisión entre ambos impuestos pueda extenderse a otros aspectos y que, por tanto, se reinterprete por los órganos de comprobación de las CCAA con el grado de inseguridad jurídica que ello conllevaría hasta su concreción por parte de los Tribunales.